Налоговый режим УСН, или упрощенная система налогообложения, позволяет предпринимателям и малым компаниям упростить процесс расчета налогов и снизить налоговую нагрузку. В 2024 году налоговая ставка по УСН составляет 6%.

Для организаций, работающих по УСН, существуют определенные лимиты доходов и особенности расчета налога. В случае превышения лимитов дохода за год исключается возможность применения УСН и предприятие обязано перейти на общий режим налогообложения.

Расчет налога по УСН 6% производится ежеквартально. Предприниматели и компании, работающие по данному режиму налогообложения, обязаны платить авансовые платежи за каждый квартал на основе предыдущих доходов. В конце года проводится окончательный расчет налога, учитывая все полученные доходы.

В случае неуплаты или несвоевременной уплаты налога по УСН 6%, предусмотрены санкции со стороны налоговых органов. Также, при выявлении несоответствия в расчетах или неправильном вычете расходов, на предприятие могут быть наложены штрафы или санкции.

Расчет налога УСН 6% в 2024 году

Налоговый режим УСН 6% предназначен для предприятий и индивидуальных предпринимателей, ведущих торговый бизнес. В 2024 году расчет налога будет осуществляться по следующим правилам и условиям.

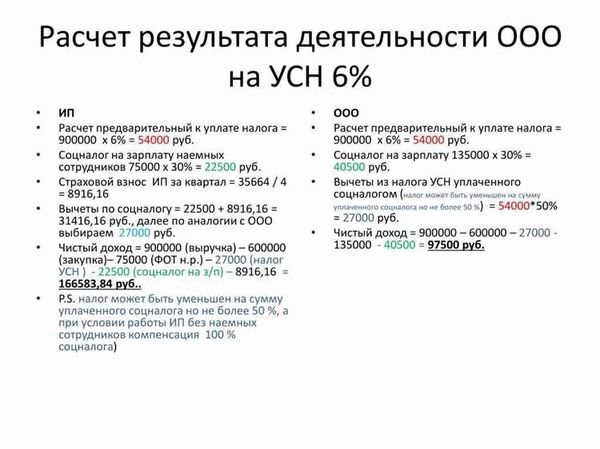

Для расчета налогов по УСН 6% используется формула: «доходы» — вычеты. Вычетами могут быть расходы на оплату труда сотрудников, арендные платежи, страховые взносы и другие расходы, связанные с осуществлением предпринимательской деятельности.

Ограничения на применение УСН 6% для организаций включают ограничение по квартальным доходам и годовым доходам. Если в течение квартала или года предприятие превысит определенные лимиты, оно будет обязано перейти на другой налоговый режим или уплатить налог по общей системе.

Пример расчета: ООО «Ромашка» осуществляет торговую деятельность. В 2024 году его доходы составили 10 млн. рублей. Согласно УСН 6%, налоговая база будет равна 600 000 рублей (10 млн. рублей * 6%). В результате, ООО «Ромашка» должно будет уплатить налог в размере 600 000 рублей.

В случае неуплаты налога или превышении лимитов, предусмотрены санкции и штрафы. Одной из санкций является уплата налога по общей системе на основе доходов без вычета.

Для сбора налогов по УСН 6% в 2024 году необходимо будет производить как авансовый платеж, так и расчет налога за отчетный период. Авансовый платеж рассчитывается на основе ожидаемого дохода, а расчет налога осуществляется после окончания отчетного периода.

Общая ставка налога по УСН 6% будет сохраняться в 2024 году. Данный налоговый режим является одним из наиболее популярных среди представителей торгового бизнеса, благодаря своей упрощенности и низким налоговым ставкам.

Пример расчета авансового платежа для ООО «Ромашка» за 1 квартал на УСН 6% с вычетом на торговый сбор

Для ООО «Ромашка», осуществляющего деятельность по упрощенной системе налогообложения (УСН) по ставке 6%, расчет авансового платежа за 1 квартал 2024 года будет проводиться с учетом вычета на торговый сбор. Однако, необходимо помнить о санкциях за неуплату налогов и превышении лимитов.

Для расчета авансового платежа по УСН 6% для ООО «Ромашка», сначала определяются доходы за предыдущий налоговый период. После этого вычетается торговый сбор, который зависит от видов деятельности и региональных особенностей.

Пример расчета авансового платежа: при доходах ООО «Ромашка» в размере 1 000 000 рублей за предыдущий налоговый период, торговый сбор составляет 50 000 рублей. На основании этой информации можно рассчитать авансовый платеж, который будет составлять 6% от доходов минус вычеты. В данном случае, авансовый платеж составит 50 000 рублей.

Необходимо отметить, что при расчете авансового платежа на УСН 6% с вычетом на торговый сбор, ООО «Ромашка» должно учитывать санкции за неуплату налогов и превышение лимитов. Также следует следить за актуальными законодательными изменениями в сфере налогообложения.

Расчет УСН при превышении лимитов с 2024 года

С 2024 года при превышении лимитов упрощенной системы налогообложения (УСН) в размере 150 млн. рублей в год, взамен 6% налога с доходов, предприниматели должны будут уплачивать налог на прибыль по общей системе налогообложения.

Для расчета налога при превышении лимитов УСН 6% в 2024 году можно использовать следующий пример расчета: если за квартал предпринимателю выплатили доходы в размере 50 млн. рублей, то налоговая база будет считаться в размере 1 млн. рублей (50 млн. рублей / 4). Далее, при применении ставки 20% налога на прибыль, сумма налога будет составлять 200 тыс. рублей (1 млн. рублей * 20%).

В случае неуплаты налога на прибыль при превышении лимитов УСН 6% предпринимателю будет начисляться санкция в размере 20% от неоплаченной суммы. Если предприниматель осуществлял авансовый платеж по налогу на прибыль в размере 20% от налоговой базы (1 млн. рублей * 20% = 200 тыс. рублей), то исходя из этой суммы будет взиматься рассчитанный авансовый сбор по налогу на прибыль. Данная сумма также подлежит учету при расчете итогового налогового платежа.

Таким образом, при превышении лимитов УСН 6% в 2024 году предприниматель должен будет учесть налог на прибыль по общей системе налогообложения в размере 20% от прибыли и иметь в виду возможные санкции за неуплату или неправильный расчет налога.

Расчет налога УСН «доходы»

Расчет налога УСН «доходы» включает в себя вычеты из доходов организации, а также авансовые платежи. При расчете налога УСН 6% в 2024 году предприятие должно учесть доходы за квартал с учетом лимитов и вычетов.

Пример расчета налога УСН «доходы»: предприятие ООО «Ромашка» в 2024 году получило доходы по торговой деятельности на сумму 1 млн. рублей. Налог на прибыль при превышении лимита по УСН составляет 6% от превышения этого лимита. В данном случае лимит составляет 60 млн. рублей, поэтому предприятие должно выплатить налог с превышения 1 млн. рублей по ставке 6%.

Неуплату налога УСН «доходы» за квартал санкционируется штрафами и сбором неустойки. Санкции за неуплату могут быть применены в случае уклонения от уплаты налога или неправильного расчета. Сбор неустойки рассчитывается с учетом налоговой ставки и количества дней просрочки.

Расчет авансовых платежей по налогу УСН «доходы» для организации осуществляется каждый квартал. Сумма авансового платежа определяется исходя из ожидаемой прибыли за указанный период и ставки налога.

Таким образом, расчет налога УСН «доходы» включает в себя учет доходов, превышений лимитов, вычетов и авансового платежа. Предприятия должны осуществлять правильный расчет и своевременно уплачивать налоги, чтобы избежать санкций и негативных последствий.

Санкции за неуплату авансов и налога

В расчете налога по УСН 6% в 2024 году важно учесть санкции, которые могут быть применены за неуплату авансов и налога.

По некоторым кварталам предусмотрены лимиты для расчета авансовых платежей. Если авансовый платеж превышает эти лимиты, то предпринимателям может быть начислен штраф.

В случае неуплаты авансового налога, уплачивающие налог в качестве плательщиков, выбирающих уплату налога с учетом вычетов, могут столкнуться с санкциями.

Также важно учесть, что санкции за неуплату авансов и налога применяются как к налоговым органам, так и к физическим лицам, осуществляющим предпринимательскую деятельность по ОСНО.

Примером санкций могут быть штрафы и сборы за неуплату или превышение лимитов авансовых платежей и налога.

Торговый представитель, уплачивающий налог по УСН 6%, должен быть внимателен к расчету авансов и налога и обязан вовремя и в полном объеме платить указанные суммы.

Для предотвращения санкций предпринимателям следует точно соблюдать установленные законом сроки и нормы по уплате авансов и налога, а также вносить необходимые изменения в расчет «ромашка» при расчете авансовых платежей.